Срок уплаты ндс не по. Срок уплаты ндс

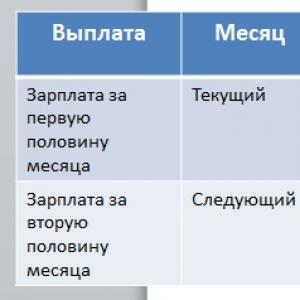

Юридические лица и ИП уплачивают НДС по итогам каждого квартала. Перечислять надо по 1/3 налога каждый месяц. Но есть и исключения. Смотрите сроки уплаты НДС за 4 квартал 2017 года в таблице.

Плательщики НДС и агенты обязаны платить налог по итогам каждого квартала. Налог за квартал делят на три части и уплачивают каждый месяц одну треть.

Счет-фактура выставлен ошибочно . Также специальные правила распространяются на предпринимателей и компании, которые освобождены от налога по закону. К ним относятся ИП и организации, которые применяют ЕНВД и УСН. По общему правилу они вообще не должны перечислять НДС. Однако в ряде случаев они идут на то, чтобы в выставляемых ими покупателям счетах-фактурах был отдельной строкой выделен НДС. В таких ситуациях упрощенцы и вмененщики берут на себя обязанность по перечислению налога.

Спецрежимники обязаны перечислить НДС в том месяце, который следует за кварталом, в котором выставлялись счета-фактуры с НДС. Крайний срок - не позднее 25-го числа месяца, следующего за этим кварталом. Налог вносят в в полном объеме, без разбивки на части.

Если в 4 квартале 2017 года ошибочно выставлялись счета-фактуры с выделенным НДС, надо перечислить всю сумму НДС не позднее 25 января 2018 года. Это крайний срок. Правило, согласно которому налог можно разделить на три части и вносить его в течение трех месяцев, здесь не применяют.

Ответственность за нарушение сроков уплаты НДС за 4 квартал

Чтобы налоговики на оштрафовали за неуплату налога, следует соблюдать указанные выше сроки. Иначе придется заплатить штраф за неуплату НДС в срок. Это 20 % от суммы налога (п. 1 ст. 122 НК РФ).

А если инспекторы докажут, что налог умышленно не был уплачен, сумма штрафа вырастет с 20 до 40 % от недоимки.

Налоговая вправе также приостановить операции по банковским счетам (п. 3 ст. 76 НК РФ).

Некоторые компании платят авансовые платежи по НДС. Порядок уплаты налога на 1/3 начисленной суммы мы рассмотрим в нашей статье.

Авансовые платежи по НДС: сроки уплаты

НДС по итогам квартала перечисляют в бюджет в течение следующих трех месяцев – по 1/3 начисленной суммы (п. 1 ст. 174 Налогового кодекса РФ). Срок уплаты – не позднее 25-го числа каждого из трех месяцев. Если он попадает на выходной или праздник, срок переносят на первый рабочий день. Это общее правило, которое прописано в пункте 7 статьи 6.1 Налогового кодекса РФ.

Авансовые платежи по НДС: кто платит

НДС по 1/3 начисленной суммы платят при реализации товаров и выполнении СМР для собственных нужд. Компании и предприниматели, которые не являются налогоплательщиками, получили освобождение от уплаты налога (п. 5 ст. 173 Налогового кодекса РФ), перечисляют НДС одним платежом. Срок для этого – не позднее 25-го числа месяца после отчетного квартала. Так прописано в пункте 4 статьи 174 Налогового кодекса РФ.

НДС, начисленный к уплате в бюджет, уменьшают на входной налог за минусом восстановленных сумм. Вот формула расчета:

НДС к уплате = НДС к начислению – Входной НДС, принятый к вычету + Восстановленный НДС

НДС к уплате в бюджет отражают в декларации по строке 040 раздела 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика». Эту сумму вы и будете перечислять в бюджет по 1/3.

Сроки уплаты, разделение начисленного НДС на три срока уплаты, новые КБК по НДС, порядок и образец заполнения платежного поручения на уплату НДС в 2017 году.

Уплату НДС в 2017 году необходимо производить равными долями не позднее 25-ого числа каждого из трех месяцев по итогам отчетного периода (п. 1 ст. 174 НК РФ). В том случае, если указанная дата приходится на выходной день, срок уплаты переносится на следующий рабочий день.

Уплату НДС в 2017 году необходимо производить равными долями не позднее 25-ого числа каждого из трех месяцев по итогам отчетного периода (п. 1 ст. 174 НК РФ). В том случае, если указанная дата приходится на выходной день, срок уплаты переносится на следующий рабочий день.

Подробные сроки уплаты НДС в 2017 году

Случаи, при которых уплачивать НДС равными долями запрещается?

Налоговый Кодекс РФ предусматривает уплату НДС единовременным платежом. Однако существуют ограничения, согласно которым компаниям не разрешается производить уплату налога частями. Такой порядок применяется по отношению к:

- налоговым агентам, которые получили товары, услуги или работы от иностранной компании, не являющейся налоговым резидентом РФ. При этом обязательным условием является место совершения сделки (на территории РФ);

- лицам, не являющимся налогоплательщиками;

- юридическим лицам и ИП, освобожденным от исполнения обязанностей налогоплательщика;

- организациям, в которых реализация товаров/услуг/работ не подлежат налогообложению.

НДС в 2017 году надо платить без копеек

Бухгалтеры часто путаются, нужно ли округлять НДС до целых рублей, как в декларации, когда платится налог, или платить ровно столько, сколько начислено в бухучете? Или другими словами, НДС в 2017 году платится с копейками или без?

И так, перечислять НДС надо в целых рублях, т.е. ту же сумму, что и по декларации. Это избавит от лишних расхождений и сверок. Иначе в лицевиках инспекции будут постоянные разницы на копейки - то переплаты, то недоимка. И в самый неподходящий момент, когда понадобится справка об отсутствии задолженности, инспекция не сможет ее выдать из-за копеечной недоимки.

Чем опасны округления в расчетах и первичке?

Компании часто округляют суммы, чтобы упростить себе расчеты и избавиться от копеек. Например, при расчете с контрагентами и сотрудниками, подсчете лимита остатка наличных в кассе или неустойки и др. Это опасно. Единых правил округления нет, они прописаны только для расчета налогов. Компания рискует занизить платежи, за это возможен штраф, а контрагенты могут лишиться расходов и вычетов.

На какие реквизиты платить НДС

Реквизиты для уплаты НДС в 2017 году зависят от региона, в котором компания платит налог. Например, московский компании платят НДС на единый казначейский счет № 40101810800000010041, открытый Управлением федерального казначейства по г. Москве в Отделении 1 Главного управления Центрального банка Российской Федерации по Центральному федеральному округу г.Москва (полное), Отделение 1 Москва (краткое) г.Москва 705, БИК 044583001.

Реквизиты для других регионов можно узнать в своей инспекции или на официальном сайте ФНС www.nalog.ru в разделе "Реквизиты для заполнения отчетности и расчетных документов".

КБК по НДС в 2017 году для юридических лиц

НДС уплачивается по месту учета в налоговом органе (п. 2 ст. 174 НК РФ). Для уплаты НДС в 2017 году нужно соответствующий код КБК по НДС для юридических лиц указать в платежном поручении. По данным из платежки орган казначейства зачисляет деньги на определенный счет и бюджет.

В таблице приведены коды КБК по НДС на 2017 год. В зависимости от вида платежа нужный КБК вписывается в поле 104 платежного поручения.

КБК по НДС в 2017 году для импорта

По импортным операциям предусмотрено еще два КБК по НДС. И в данном случае код бюджетной классификации заносится в платежном поручении в графу 104 «Код бюджетной классификации». По соответствующим операциям нужно внести следующие данные:

Платежное поручение по НДС в 2017 году. Образец заполнения

Санкции за пропуск сроков уплаты НДС в 2017 году

Чтобы налоговики не насчитали пени и штрафы, компания должна соблюдать сроки уплаты НДС в 2017 году и платить налог в полном объеме. Согласно п.1 ст. 122 Налоговым Кодексом РФ может быть наложен штраф в размере 20 процентов от неуплаченной суммы налога.

Если фискальные органы сумеют доказать, что не уплата НДС имела умышленный характер, компании грозит штраф, равный 40 процентам от недоимки. Данные изменения действуют с 1 января 2017 года (абзац 2 п. 3 ст. 122 Федерального закона от 03.07.2016 № 243-ФЗ).

Кроме того, согласно п. 3 ст. 76 НК РФ, налоговая инспекция вправе наложить арест и приостановить операции по всем банковским счетам организации.

На основании декларации по НДС производится уплата НДС в 2017 году. Сроки уплаты приведены в таблице выше. В случае несвоевременной сдачи декларации НДС предусмотрен штраф в размере 5% за каждый просроченный месяц, но не менее 1 000 рублей.

После того, как предприниматель (ООО или ИП), являющийся налогоплательщиком по НДС, определил, какую сумму налога на добавленную стоимость он должен перечислить в бюджет, он это должен сделать не позднее 25 числа месяца, следующего после окончания налогового периода. Налоговый период по НДС – квартал. Это правило касается подавляющего числа тех, кто платит НДС – предпринимателе, которые занимаются торговлей, оказанием услуг и выполнением работ. То же самое касается, когда речь идет о передаче товаров и строительстве для собственных нужд.

Сроки платежей по НДС – до 25 числа – главное изменение, которое будет в 2016 году по этому налогу. Это довольно значительное послабление в сторону плательщика: раньше (до 2015 года) платить и сдавать декларацию нужно было до 20 числа. Теперь же деньги остаются в обороте предпринимателя дополнительные 5 дней.

Платить можно не сразу, а делить платеж на три части и каждый месяц платить по 1/3. Каждая 1/3 от платежа за отчетный квартал – законченный налоговый период – уплачивается фактически в течение всего следующего квартала каждый месяц равными долями. «До 25 числа» – это правило и для частичных ежемесячных платежей по НДС: каждая 1/3 платежа уплачивается не позднее 25 числа своего месяца.

Если вдруг квартальная сумма НДС не делится на три части ровно, то каждая часть округляется просто до рубля, а последняя округляется в большую сторону. Например, сумма НДС за IV квартал 2015 года равна 123841 рублю. Если разделим эту сумму на три части, то получим 41280,3333 (3 в периоде) руб. Поэтому в нашем примере всю сумму НДС за IV квартал 2015 года мы заплатим так:

41280,00 руб. – до 25 января 2016.

41280,00 руб. – до 25 февраля 2016.

и 41281,00 руб. – до 25 марта 2016.

Если крайняя дата – 25 число – приходится на выходной или праздничный день, то крайним сроком оплаты НДС является первый следующий рабочий день.

Налоговая декларация по НДС

Налоговая декларация сдается в налоговую службу за каждый квартал, то есть, за каждый налоговый период. Сдавать ее нужно в электронном виде по специальным каналам связи с налоговой службой. При этом сдача в бумажном виде, например, когда предприниматель решил вручную заполнить отчет и отправить его почтой, будет считаться так, как он отчет не сдал. Налоговые агенты сдают декларацию по такому же порядку и в эти же сроки.

Декларация сдается в ту налоговую службу (отдел ФНС), в котором налогоплательщик зарегистрирован. Декларация сдается также до 25 числа месяца, который следует за налоговым периодом.

Штрафы за нарушения оплаты НДС

Налоговым кодексом предусмотрены штрафы за разные нарушения в области оплаты налога и сдачи деклараций:

- Непредоставление (несдача) декларации – 5% от суммы налога по этой несданной декларации. Это касается и «нулевых» деклараций – если налога к оплате нет, а декларация не сдана, то есть минимальный штраф – 1000 рублей.

- Сдача декларации с нарушением способа ее предоставления – 200 рублей.

За нарушения, связанные с оплатой налога штрафы намного более суровые:

- Неоплата или неполная оплата налога – 20% от этой неоплаченной суммы. Это если неоплата произошла неумышленно, нечаянно, например, бухгалтер ошибся в документах и расчетах.

- Неоплата или неполная оплата, если это сделано специально, то есть, умышленно, то штраф составит 40% от недоплаченной суммы.

Сроки уплаты по НДС в 2016 году

За 4 квартал 2015 года нужно будет декларацию сдать до 25 января 2016 года. А сумму налога равными частями по 1/3 заплатить до 25 января, 25 февраля и до 25 марта 2016 года соответственно.

За 1 квартал 2016 году отчет вы сдаете до 25 апреля 2016 года. А платежи делает в сроки до 25 апреля, 25 мая и до 27 июня (25-е – выходной).

За 2 квартал 2016 года в налоговую отчитываетесь до 25 июля 2016 года. Три платежа делаете до 25 июля, 25 августа и до 26 сентября 2016 года (25-е снова выходной).

За 3 квартал 2016-го декларацию отправляете не позднее 25 октября. Платежи: до 25 октября, 25 ноября и до 26 декабря 2016 года.

За 4 квартал 2016 года вы отчитываетесь и платите уже в 2017 году. Декларация сдается до 25 января 2017 года. Платежи: до 25 января, 27 февраля и 27 марта 2017 года.

Порядок для оплаты НДС: некоторые особенности

Общее правило: оплата НДС производится по месту регистрации налогоплательщика. Это же касается и налоговых агентов, включая сроки оплаты.

Если иностранная организация что-то продает на территории России (или оказывает услуги) и не состоит на учете в ФНС в качестве налогоплательщика, то оплата НДС по таким операциям производится одномоментно с осуществлением расчетов с этой иностранной организацией.

Банк, который обслуживает налогового агента по таким операциям, следит: принимает платежку на перечисление денег иностранной компании за проданные товары (оказанные услуги) только если одновременно производится оплата НДС. Другими словами, банк следит, чтобы были две платежки: на перечисление денег иностранной фирме и вторая платежка на оплату НДС. Причем, НДС в таких случаях платится со счета, открытого в этом же банке.

Налог на добавленную стоимость, или НДС - один из ключевых в аспекте пополнения бюджета России. Поэтому процедуры, отражающие его исчисление и уплату, регулируются законодательством особенно строго. Вместе с тем, многие предприниматели на вполне легальных основаниях освобождены от уплаты данного налога, а также имеют право на получение соответствующего типа вычетов, уменьшающих налоговую нагрузку. Каковы особенности исчисления НДС в российской практике? На что обращать внимание предпринимателям, чья обязанность данный налог платить? Как корректно пользоваться правом не исчислять этот сбор?

Кто платит НДС

Уплата НДС - обязанность предпринимателей и организаций, ведущих деятельность, приносящую доход (даже если основной профиль деятельности структуры - некоммерческий). По умолчанию перечислять соответствующий налог в казну должны все фирмы. Однако исключений, исходя из российской практики, здесь достаточно много - далее мы их изучим.

Некоторые эксперты предпочитают разделять плательщиков сбора на две категории - те, в отношении которых исчисляется соответствующий налог в силу деятельности на территории РФ, а также те, которые платят данный сбор, ввозя товары через границу. В первом случае подразумевается взаимодействие с российскими же контрагентами, продажа товаров и оказание услуг для граждан своей страны (или клиентов, находящихся на ее территории). Во втором случае взаимодействие, как правило, осуществляется с зарубежными фирмами (или с филиалами российских фирм, зарегистрированными за границей).

Вместе с тем правила, касающиеся начисления НДС и импорта, могут отличаться в зависимости от конкретного государства, с которым граничит Россия. Определенными преференциями, в частности, обладают предприниматели, ввозящие товары из государств, входящих в Таможенный Союз.

Основными объектами налогообложения выступают, таким образом, сделки, связанные с реализацией имущественных прав, купли-продажи или же с безвозмездного характера передачей товарных ценностей, выполнением работ и услуг, а также импортом. То есть практически любые бизнес-активности, связанные с финансовыми расчетами.

Освобождение от уплаты

Кто должен платить НДС, мы выяснили. Изучим также и тот аспект, который касается вариантов освобождения от уплаты данного налога. Основной источник норм, которые это определяют - 145-я статья НК РФ. Согласно данному источнику, данный налог могут не платить организации и ИП, сумма выручки которых за 3 месяца составила не более 2 млн руб.

Чтобы корректно воспользоваться этим правом, бизнесы должны выполнять ряд формальностей - выставлять счета-фактуры, в которых будет присутствовать отметка "Без НДС", а также вести журнал учета соответствующих документов. Также до 20 числа того месяца, с которого плательщик имеет право не исчислять налог, он должен принести в ФНС уведомление. Кроме того, еще через 12 месяцев предприниматель должен предоставить налоговикам документы, которые подтверждают, что в течение такого-то срока выручка была не более 2 млн рублей соотносительно с трехмесячными периодами. Отметим также, что как только доход фирмы превысил установленный лимит, дающий право на освобождение, с 1 числа следующего месяца налог нужно платить в полном объеме.

Также НДС могут не платить ИП и организации, работающие по ЕСХН (сельскохозяйственный налог), УСН, патентной системе, а также ЕНВД по отдельным видам деятельности. Кроме того, о том, как платить НДС, могут не задумываться предприниматели, реализующие инновационные проекты в центре "Сколково".

Освобождение от НДС: нюансы

Освобождение от уплаты данного налога - это право, но не обязанность. То есть если предприниматель не воспользуется такой возможностью, но оплатит НДС - государство без гарантированных законом оснований не вернет перечисленную в казну сумму. Вместе с тем, как только фирма направила в ФНС заявку о желании освободиться от уплаты налога, в следующие 12 календарных месяцев она не может отказаться от реализации данного права - только в случае, если выручка превысила установленный лимит или же, в силу специфики деятельности, предприниматель стал реализовывать товары, уплата НДС к которым обязательна, к примеру, по причине того, что продукция - акцизная.

В некоторых случаях НДС не платится в силу того, что финансовая сделка не признается объектом исчисления налога. Например, это может быть передача имущества, инвестиции в уставный капитал и иные подобные операции. В 149 статье НК РФ, к тому же, излагается список активностей, которые являются объектом налогообложения по НДС, ставка по факту для них, однако, нулевая. Правда, эксперты рекомендуют предпринимателям заглядывать в этот перечень как можно чаще - он может корректироваться, исходя из редакций законодательства.

Исчисление НДС

Важнейший аспект, касающийся НДС - расчет. Налоговой базой выступают любые доходы плательщика - так предписывает 153-я статья НК РФ. То есть исчисляется НДС, главным образом, на основе цифр, отражающих стоимость реализуемых товаров, выполненных работ или оказанных услуг. Налоговый период для этого типа сборов - квартал.

Формула, с помощью которой осуществляется исчисление НДС, расчет этого налога включает в себя несколько компонентов. Во-первых, в нее включается величина соответствующего сбора, которая учтена при реализации. Во-вторых, в формулу может включаться вычет НДС. В-третьих, одним из этапов исчисления налога может стать определение суммы, подлежащей восстановлению для последующей уплаты. На практике рассчитать НДС довольно просто.

Итак, если речь идет о первом компоненте, то высчитывается он посредством вычисления 18% от налоговой базы (доходов от реализации товара, оказания услуг, выполнения работ) - это ставка НДС. Вторым этапом мы определяем сумму, подлежащую вычету. Она применима, главным образом, в товарных операциях и равна налогу, уплаченному в процессе расчета с поставщиком. Каким образом ее корректно определить? Рассмотрим пример.

Допустим, мы купили на фабрике партию телевизоров (у российского поставщика). Отпускная цена каждого при этом составила 100 рублей. На самом деле фактически поставщик получил не эту сумму - он ее должен уменьшить на размер НДС, который исчисляется на базе стоимости товара. То есть если отпускная цена равна 100 рублей, то это значит, что выручка поставщика составила примерно 84,75 рублей (100 умножаем на 0,18, разделенное на 1,18). Соответственно, НДС, который заплатили мы (18% от 85), равен 15,25 рублям. Это и будет наш вычет по каждому из телевизоров. Наш "НДС-калькулятор" при этом учитывает стандартную ставку - 18%. Если фирма продает товары или оказывает услуги в рамках налога в 10%, то соответствующие показатели в формуле будут 0,10 и 1,1.

В некоторых случаях, как мы уже сказали выше, возможен вариант, при котором НДС придется доплачивать - но размер соответствующих сумм зависит от баланса предыдущих операций. Все, что мы не доплатили ранее, скажем, по предыдущей партии телевизоров, мы можем доначислить в текущей транзакции.

Исчисление НДС: нюансы

Существуют два основных правила, на базе которых определяется дата, закрывающая сделку, подлежающую обложению в рамках НДС. Во-первых, это может быть день полной или частичной оплаты в счет поставок товаров, выполнения работ или же предоставления сервисов. Во-вторых, можно брать в расчет день, когда продукция была фактически отгружена, а услуги, в свою очередь, оказаны (работы, соответственно, выполнены).

Во 2-м пункте 164-й статьи НК РФ, а также в Постановлении Правительства №908 от 31 декабря 2004 года есть перечень товаров, в отношении которых НДС исчисляется по ставке не 18%, а 10%. Кроме того, соответствующий налог не начисляется при экспорте продукции, а также при расчетах за оказание услуг по международной перевозке. Кроме того, НДС не взимается при реализации драгметаллов плательщиками, которые добывают их сами или производят из лома соответствующего типа.

Как платить НДС соотносительно со сроками? Данная процедура осуществляется не позднее 20 числа того месяца, который следует за квартальным отчетным периодом. Платить нужно равными долями.

Вычеты НДС: нюансы

Выше мы рассмотрели один из примеров реализации права предпринимателя на вычет в аспекте исчисления НДС. Какие есть еще варианты с тем, чтобы применить возможность сократить соответствующий налог законным способом? Мы рассмотрели, по сути, только один - когда к вычету подлежит сумма, предъявленная поставщиками товара.

Возможен вариант, при котором рассчитать налог с вычетом, становится возможным не только исходя из процедур, связанных с поставками материальных ценностей, но также и с выполнением работ и оказанием услуг. В этом случае соответствующий налог исчисляется на базе стоимости сервисов, оказываемых подрядчиком или исполнителем. Также НДС может быть уменьшен, если предприниматель уплатил соответствующий сбор при ввозе товара на границе - в тех случаях, когда это предусмотрено законодательством. Например, 2-й пункт 171 статьи НК РФ позволяет вычитать НДС при импорте продукции из стран Таможенного Союза.

Для того чтобы корректно реализовать свое право на вычет НДС от суммы, исчисленной к уплате в целом, предприниматель должен быть готов предоставить ФНС счета-фактуры, а также первичные документы, отражающие прием продукции (работ или услуг) к соответствующему учету. При этом принять к вычету НДС допустимо только после того, как товары и сервисы учтены.

Возмещение

В некоторых случаях предприниматель вправе рассчитывать на возмещение НДС. Что это за процедура? Дело в том, что возможен вариант, при котором по истечении налогового периода размер положенных вычетов будет больше, чем исчисленная величина налога. Как платить НДС в этом случае? Как таковые обязательства по перечислению необходимых сумм в бюджет не исчезают. Однако переплату предприниматель может вернуть. Главное - успеть это сделать в течение трех лет по истечении налогового периода, в котором возникло право на возмещение. Правда, есть здесь один нюанс. Если фирма заявит о своем праве на возмещение НДС, то налоговые органы обязаны проверить обоснованность данной заявки. То есть будет проведена налоговая проверка организации.

Как правило, в рамках нее ФНС будет требовать у фирмы документы, которые отражают правомерность использования налоговых вычетов. Интересно то, что конкретный перечень соответствующих бумаг прямо не определен законодательством. Но, как правило, это счета-фактуры, а также документы, которые подтверждают уплату НДС от суммы доходов в полном объеме или при ввозе товаров на границе. В некоторых случаях ФНС может запрашивать оригиналы бумаг. Это возможно, например, когда проверяется декларация по НДС. По итогам работы налоговики могут вынести одно из трех возможных решений - возместить НДС в заявленной сумме полностью, отказать предпринимателю в этом или же удовлетворить заявку частично.

Возможен вариант, при котором возврат НДС может быть взаимно засчитан с долгами предпринимателя по налогам, недоимкам, пеням, в счет будущих авансовых платежей и т.д. Но вполне реально зачислить переплату на расчетный счет. Перевод денежных средств в рамках соответствующей процедуры может быть осуществлен как по факту окончания налоговой проверки, так и в ходе нее (правда, не во всех случаях - данный нюанс описывается в 8-м пункте статьи 171.1 Налогового Кодекса).

Возмещение НДС: нюансы

Возврат НДС - процедура, которая содержит достаточно много нюансов. Рассмотрим некоторые. Выше мы сказали о том, что у фирмы есть три года на то, чтобы направить в ФНС заявку на возврат НДС. Дата отсчета этого срока начинается с момента окончания соответствующего налогового периода. Еще один нюанс, отражающий сроки имеющих отношение к возврату НДС процедур - налоговая проверка может осуществляться только в течение трех месяцев с момента подачи декларации. Кроме того, если фирма подаст налоговую декларацию с уточненными данными, то процедура проверки возобновляется с нуля.

Если ФНС найдет в изучаемых документах несоответствия или ошибки, то предприниматель получит соответствующее уведомление с предписанием дать нужные пояснения или же исправить сведения. Если налоговики выявят в ходе проверки прямое нарушение законодательства, то составляется акт, который также вручается фирме в течение пяти дней. Направлен он может быть заказным письмом. Если фирма не согласна с формулировками, излагаемыми в акте, то в течение 15 дней после получения данного документа у ее владельца есть право оспорить их, направив письменные возражения в ФНС. Налоговики, в свою очередь, должны в течение 10 дней (а в некоторых определенных законом случаях - 30) принять решение. Так же предприниматель вправе обжаловать действия ведомства в вышестоящей инстанции или в суде.

Если компания перерегистрируется по адресу, за который отвечает другой территориальный отдел ФНС, то обязанности по возмещению НДС возлагаются именно на него. Налоговики с точки зрения законодательства, вне зависимости от фактического расположения ведомств, рассматриваются как один и тот же субъект правоотношений. Таким образом, предприниматель, исходя из положений законодательства, не должен думать о том, как платить НДС и вычитать положенные суммы, соотнося формальные процедуры с географией выполнения ФНС своих функций.

Компенсация по стандартам Центробанка

Если ФНС получила от предпринимателя заявку о перечислении средств в рамках возврата НДС на расчетный счет, то соответствующее платежное поручение отправляется в Федеральное Казначейство. Данное ведомство, в свою очередь, перечисляет необходимые денежные средства налогоплательщику в течение пяти дней. При этом, если в эти сроки не выплачивается сумма по возврату НДС, процент ее увеличивается, исходя из величины ставки рефинансирования Центробанка. Данная процедура, что интересно, регулируется не только налоговым, но также и гражданским законодательством. Кроме того, похожая процедура, когда добавляется к изначальной сумме возврата НДС ставка рефинансирования ЦБ, может быть осуществлена, если ФНС отказала в возврате переплаты по соответствующему налогу неправомерно. Сроки, с которых набегают "проценты", гарантированные законом, устанавливаются такие же, как если бы ФНС дала положительное решение по возврату.

Декларация

Собственно, о декларации. Выше мы отметили, что этот документ - один из тех, что проверяют налоговики при возмещении соответствующего налога. Однако декларация по НДС важна не только в данном аспекте - это, в принципе, один из важнейших документальных источников, отражающих деятельность фирмы. Ее налогоплательщик обязан предоставлять в ФНС не позднее 20 числа того месяца, который следует за отчетным периодом, то есть кварталом. Если данный документ не будет передан налоговикам, то на предпринимателя будет наложен штраф в размере 1000 руб. С 1 января 2014 года декларацию можно подавать в электронном виде. Если финансовых операций, связанных с НДС, компания не производила - нужно подавать так называемую нулевую декларацию.