Сбербанк банковская гарантия как продавать. Какая стоимость банковской гарантии в сбербанке

Крупнейшая в РФ финансовая организация - Сбербанк России, предоставляет своим клиентам широкий ассортимент банковских продуктов и услуг. Среди них особое место занимает банковская гарантия Сбербанка. Она незаменима в тех случаях, когда компании требуется в рамках контракта гарантировать исполнение своих обязательств, но при этом, временно отказаться от изъятия денежных средств из её оборота.

Гарантия и её особенности

Потребность в оформлении гарантии от Сбербанка нередко возникает у средних и небольших компаний в ситуациях, когда они должны выполнить финансовые обязательства перед партнерами, однако возможность незамедлительно взять денежные средства из оборота отсутствует. ПАО «Сбербанк» представляется одним из самых надежных гарантов, предоставляющих своим клиентам сразу несколько услуг подобного рода.

Для оформления гарантии, предпринимателям следует посетить ближайший филиал данной финансовой организации, который осуществляет обслуживание юрлиц. Кроме того, при желании можно воспользоваться специальной формой на официальном сайте банка, что позволит сэкономить время и подать заявку на услугу дистанционно.

Особенно популярна данная услуга у представителей малого бизнеса, на которых ориентировано предложение Сбербанка. У подобных компаний оборот средств часто не позволяет своевременно выполнять обязательства перед контрагентами.

Перечень отделений, которые работают с юридическими лицами, можно посмотреть на сайте, при подаче заявки, что упрощает процедуру оформления. Сбербанк России предоставляет свои гарантии в рамках двух основных программ — «Бизнес-гарантия», а также её особая версия, которую можно оформить за 1 день.

Сбербанк выделяет 2 программы по предоставлению бизнес гарантий

«Бизнес-гарантия за 1 день»

Пожалуй, самой востребованной разновидностью гарантии от данной финансовой организации, представляется экспресс-версия, предназначенная для непредвиденных ситуаций. Она имеет множество особенностей, которые делают её незаменимой при необходимости предоставить партнерам по бизнесу денежные средства.

Среди них:

- минимальный набор документации, необходимой для оформления услуги;

- отсутствие поручителей и залогового имущества;

- нет необходимости открывать в Сбербанке р/с;

- размер предоставляемой в рамках услуги суммы, составляет от 15 тыс до 15 млн рублей.

Столь выгодное предложение доступно исключительно индивидуальным предпринимателям, а также представителям малого бизнеса, чей размер ежегодного дохода не превышает показателя в 400 млн рублей. Заявка предпринимателя будет рассмотрена на протяжении 8 рабочих часов, после чего, финансовая организация сможет вынести решение о предоставлении гарантий. Срок действия продукта составляет не более 3 лет.

Несмотря на то что предоставление поручителя не является обязательным требованием для оформления продукта, оно позволяет сделать его условия гораздо более выгодными для клиента. Обязательным требованием представляется срок ведения, так называемой хозяйственной деятельности. Условия предусматривают, что он должен быть не менее полугода для получения возможности претендовать на гарантию.

Как правило, стоимость банковской гарантии в Сбербанке данного вида составляет 0,49% от её суммы, однако комиссионное вознаграждение организации не может быть меньше 4 тыс рублей. Реальные условия продукта напрямую зависят от финансовых показателей предприятия заемщика, а также от привлечения поручителя.

Необходимо помнить о том, что на момент погашения последнего взноса по продукту, лицам со статусом ИП должно быть не более 70 лет.

При особых обстоятельствах, банковскую гарантию можно оформить за один день

«Бизнес-гарантия»

Стандартная версия отличается от экспресс-разновидности исключительно максимальным размером получаемой суммы - она может достигать 4 млн рублей и зависит от финансовых показателей предприятия-заемщика. Стандартную версию услуги также могут оформить исключительно представители малого бизнеса. Рассмотрение заявки на услугу не превышает 3-х дневный срок.

Подобная разновидность продукта нередко используется при работе с тендерами, государственными закупками, а также прочими подобными формами предпринимательской деятельности. Если гарантия требуется для обеспечения соглашений, попадающих под действие Федеральных законов №44, 223, 271 и 185, то максимальный лимит суммы может достигать 8 млн рублей.

Следует учитывать, что воспользоваться предложением могут только те компании, годовая выручка которых не превышает 400 млн рублей. При этом сроки гарантии могут достигать 2-3 лет. Процентная ставка по данному продукту существенно выше, нежели у экспресс-варианта и составляет не менее 2,66% от общей суммы.

Размер минимальной комиссии напрямую зависит от наличия обеспечения или поручителей у предприятия клиента:

- от 27 тыс рублей при наличии залога;

- от 20 тыс рублей при отсутствии залога/поручителей;

- от 15 тыс рублей при наличии залога в вексельном или депозитном эквиваленте;

- от 17,5 тыс рублей при наличии поручителей.

Кроме того, предусмотрена штрафная комиссия в размере 73 тысяч, если клиент был замечен за неисполнением обязательных платежей. Минимальная сумма подобной гарантии начинается от 50000 рублей.

Для оформления банковской гарантии в Сбербанке нужно предоставить определенные документы

Процедура оформления

Для того чтобы получить гарантию от Сбербанка, клиентам следует собрать необходимый пакет документов, а также посетить с ними филиал данной организации для подачи заявки и уточнения условий предоставления услуги. Процедура получения предусматривает несколько этапов оформления гарантии:

- Клиент связывается с представителем финансовой организации для уточнения условий продукта, а также предоставления сведений о предприятии и составлении заявки на получение гарантии.

- К заполненному заявлению, клиент прикладывает полный пакет документов, подтверждающих указанные в нем данные.

- Финансовая организация рассматривает потенциальные риски, кредитную историю заемщика и показатели его предприятия.

- Банк принимает решение о выдаче/невыдаче продукта клиенту.

- Если решение положительно, предприниматель вновь посещает филиал банка для получения продукта и заключения соглашения.

Несмотря на очевидные преимущества подобного рода продуктов, у них есть и определенные недостатки. Наиболее весомым из них, представляется длительная процедура оформления, что компенсируется величиной суммы гарантии.

Какие документы потребуются

Для того чтобы воспользоваться одним из предложений Сбербанка, потребуется собрать определенный пакет документов. Их перечень обязательно должен включать следующие позиции:

- Заполненную заявку.

- Паспорт заявителя.

- Бумаги о госрегистрации предприятия.

- Выписки из налоговой инспекции и единого реестра.

- Бумаги о выполнении расчетно-кассовых операций.

- Учредительные документы предприятия.

- Документы бухгалтерского учета.

- Соглашение с контрагентом, в рамках которого требуется предоставить гарантию.

При желании клиент может привлечь поручителей, что позволит получить гарантию на большую сумму. В подобной ситуации, пакет документов обязательно будет включать бумаги, подтверждающие платежеспособность привлеченных в качестве поручителей лиц и прочую дополнительную документацию.

Заключение сделки всегда сопряжено с риском, так как одна из сторон может оказаться неспособна выполнить свои финансовые обязательства. Избежать такой ситуации поможет банковская гарантия. Подходить к выбору банка надо серьезно, потому что от его надежности будет зависеть ваша репутация. Давайте разберемся, на каких условиях можно получить банковскую гарантию в старейшем банке России — Сбербанке.

Банковская гарантия призвана помочь компании быть готовой к принятию участия в тендере и заключить выгодный контракт, а также гарантировать ее обязательства перед налоговым и таможенным органам по платежам в бюджет. С помощью банковской гарантии компании подтверждает свою платежеспособность, но не за счет собственных или взятых в кредит средств, а за счет письменного поручительства банка. Это своеобразное обещание банка (гаранта) заплатить вашим партнерам (бенефициарам), если ваша компания (принципал) не сможет выполнить свои обязательства. Стоит ли отмечать, что гарантия от надежного партнера как Сбербанк — это залог успешности вашего бизнеса. И к выбору кредитной организации стоит подойти тщательно.

Как выбрать банк для получения банковской гарантии?

Для начала необходимо изучить условия, на которых различные банки готовы предоставить гарантии. Во-первых , это сумма гарантии. Во многих банках максимальный размер определяется индивидуально, в зависимости от финансовой устойчивости компании. Далее нужно узнать величину вознаграждения банка за выдачу гарантии, как правило, это 1-5%. Немаловажный параметр — размер процентной ставки в случае наступления гарантийного случая, т.е. в случае уплаты банком денежных сумм по вашим обязательствам. Это означает, что если ваша компания все-таки не смогла выполнить свои финансовые или иные обязательства, на помощь придет ваш банк. Он рассчитается с вашим партнерами, а процент от предоставления этой услуги составит 10-30%.Срок возмещения платежа обычно составляет несколько месяцев. Также при выборе банка следует обратить внимание на обеспечение, которое может потребоваться для получения банковской гарантии. Как правило, это залог движимого и недвижимого имущества или поручительства. Однако многие банки предоставляет гарантийные обязательства, даже если они не обеспечены залогом, в частности, Сбербанк России.

Какие виды гарантий предоставляет Сбербанк?

С 2013 года Сбербанк России предлагает малому бизнесу продукт «Бизнес-гарантия». В рамках данной услуги вы можете получить:Гарантию на исполнение обязательств , в том числе по государственным и муниципальным контрактам. Такой документ предоставляется Сбербанком компании, которая стала победителем торгов на получение государственного заказа (госконтракта). Для того, чтобы заказчик заключил договор с компанией-победителем, она должна предоставить гарантию того, что в случае ненадлежащего исполнения ею контракта, банк выплатит за нее гарантийную сумму заказчику в счет покрытия штрафов, пеней неустоек. Тендерную гарантию. Такой вид гарантии оформляется по требованию организатора тендера и устраняет риск того, что: участник торгов отзовет заявку на участие уже после истечения срока ее представления; победитель тендера откажется заключать договор на поставку товара/выполнение работ или выполнит его в ненадлежащем виде. Проведение тендера весьма рискованное мероприятие, так заказчик не только обеспечивает себе безопасность, но и отсеивает ненадежные компании. Таможенную гарантию . Это письменное обязательство, выдаваемое Сбербанком таможенным органам, которая гарантирует оплату компанией таможенных платежей. Такой вид гарантии предоставляет отсрочку оплаты таможенных платежей сроком до 1 года. Но не каждый банк имеет право выдавать гарантию таможенным органам, а лишь те, что входят в специальный реестр. Сбербанк включен в него приказом Федеральной таможенной службы от 2 июня 2008 года № 683 «Об утверждении Реестра банков и иных кредитных организаций». Гарантию возврата авансового платежа. Заказчик после заключении с вашей компанией контракта на выполнение услуг/поставку товаров может оплатить аванс. Его размер может составлять до 30% от размера контракта. Однако прежде чем получить аванс необходимо предоставить гарантию его возврата. Так заказчик пытается обезопасить себя от нецелевого расходования аванса исполнителем. Если аванс расходуется не по назначению, то Сбербанк возвращает ему денежные средства. Гарантию в пользу налоговых органов . Письменное обязательство Сбербанка, выданное в пользу налоговых органов для обеспечения оплаты компанией платежей в ФНС. В частности, гарантия уплаты НДС в пользу ФНС дает налогоплательщику возможность получить возврат суммы НДС, заявленной к возмещению в налоговой декларации, еще до завершения камеральной налоговой проверки. Соответственно, клиент получает деньги, которые пускает в оборот и зарабатывает из-за отсутствия проволочек. Согласно пункту 4 статьи 176.1 НК РФ в качестве гаранта может выступать только тот банк, который соответствует установленным требованиям. Сбербанк подходит под эти условия: его уставный капитал составляет более требуемых 500 млн руб., а собственные средства — более 1 млрд руб.

Какие документы необходимы для получения банковской гарантии в Сбербанке?

- Заявление на предоставление гарантии (составляется на фирменном бланке заемщика в произвольной форме с указанием суммы, цели гарантии, срока ее получения, обеспечения);

- Анкета Заемщика;

- Правоустанавливающие документы;

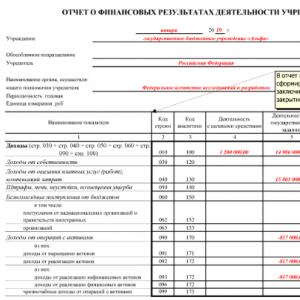

- Бухгалтерская отчетность на 5 последних отчетных дат, расшифровки к ней;

- Бизнес-план на период получения гарантии (прогноз движения денежных средств и план доходов и расходов);

- Документы по сделке, которая должна быть обеспечена гарантией;

- Документы по обеспечению.

Условия предоставления банковской гарантии в Сбербанке

Главное ограничение услуги Сбербанка «Бизнес-Гарантия» — это годовая выручка предприятия, которая не должна превышать 400 млн рублей. Такое ограничение связано с тем, что данная услуга входит в линейку кредитов для малого бизнеса.Срок , на который предоставляется гарантия, от 1 до 24 месяцев. Сумма гарантии — от 50 тыс. рублей, Максимальная сумма ограничивается номиналом векселя в случае, если обеспечением является вексель Сбербанка, в остальных случаях — определяется платежеспособностью клиента. Вознаграждение за выдачу — от 2% от суммы выдаваемой гарантии.

Есть минимальный порог , вознаграждения, он зависит от вида залога: под векселя Сбербанка — это 5 тыс. рублей, под поручительство — 10 тыс. рублей, под залог имущества — 14 тыс. рублей. Процентная ставка в случае наступления гарантийного случая — от 10% годовых. Однако она действует при сроке предоставления 12 месяцев и полном обеспечении векселей Сбербанка, а итоговая процентная ставка зависит от финансового состояния клиента.

Срок возмещения платежа по гарантии — 3 месяца. Неустойка за несвоевременное возвращение платежа — 0,1% от просроченной задолженности, начисляется на сумму просроченного платежа за каждый день просрочки.

Таблица 1. Условия предоставления банковской гарантии в Сбербанке России

|

Срок |

От 1 до 24 месяцев |

|

Вознаграждение за выдачу гарантии |

От 2% от суммы выдаваемой гарантии, но не менее: 5000 руб. — при выдаче гарантий под залог векселей Сбербанка, 10 000 руб. — под поручительство,

|

|

Процентная ставка за отвлечение денежных средств Банка при наступлении гарантийного случая |

От 10% годовых |

|

Валюта кредита |

Рубли РФ, доллары США, евро |

|

Виды гарантий |

Гарантия исполнения обязательств

|

|

Сумма гарантии |

От 50 000 рублей. Максимальная сумма ограничена только финансовым состоянием клиента, при обеспечении векселями Сбербанка — ограничивается вексельной суммой |

|

Срок возмещения платежа по гарантии |

3 месяца |

|

Обеспечение |

Поручительство физического/юридического лица Залог имеющегося имущества |

|

Страхование |

Не требуется |

|

Неустойка за несвоевременное возмещение платежа по гарантийному обязательству |

0,1% от просроченной задолженности по возмещению платежа по гарантийному обязательству. Начисляется на сумму просроченного платежа за каждый день просрочки |

Возможные виды обеспечения гарантийных обязательств :

транспортные средства; оборудование; товарно-материальные ценности; объекты недвижимости; векселя Сбербанка; поручительство собственников бизнеса; гарантии субъектов РФ или муниципальных образований; поручительство Фондов поддержки малого бизнеса; сельскохозяйственные животные; гарантии других банков.

Взаимоотношения при наступлении обстоятельств, предусмотренных гарантией

Если все же гарантийный случай наступил, Сбербанк обязан выплатить бенефициару требуемую сумму. Пострадавшая сторона (заказчик услуг/товара, который не получил их или получил в ненадлежащем качестве) должна предъявить свои требования в письменной форме, в обязательном порядке должно быть указано, каким образом принципал нарушил свои обязательства. Документы необходимо предоставить до окончания срока действия банковской гарантии. Отказ Сбербанка платить может быть только в двух случаях: требования бенефициара не соответствуют условиям гарантии или срок гарантии истек.Банковская гарантия - это официальное обещание банка (гаранта) заплатить вашим партнерам (бенефициарам), если ваша компания (принципал) не сможет выполнить свои обязательства.

Безотзывная банковская гарантия – это наиболее надежный способ обеспечения обязательств.

Безотзывный аккредитив - это аккредитив, который не может быть аннулирован или измене без согласия заинтересованных сторон.

Вексель - ценная бумага, которая удостоверяет обязательство векселедателя (либо иного указанного в векселе плательщика) выплатить по прошествии определенного срока обозначенную в нем денежную сумму владельцу векселя (векселедержателю).

Существенным риском при заключении дорогостоящего контракта является неисполнение обязательств одной из сторон. Должник и кредитор встречаются впервые, доверительных отношений, проверенных временем, нет. Как незнакомым компаниям обрести доверие? Заказчик ждет «обещания» исполнителя о выполнении заказа надлежащим образом. И помимо денежного залога, компания-исполнитель, может воспользоваться таким финансовым инструментом от надежного партнера, как банковская гарантия (БГ) Сбербанка.

Банковская гарантия – это документальное оформление «обещания» исполнения обязательств должника в пользу кредитора. Проще говоря, это своего рода расписка, в которой за должника поручается третье, пользующееся доверием, лицо. В нашем случае это ПАО «Сбербанк».

В официальной документации используются следующие термины для обозначения сторон:

Принципал – должник, исполнитель заказа, подрядчик. Тот, кто обязуется выполнить условия договора/контракта/тендера.

Бенефициар – получатель товаров/услуг, заказчик.

Гарант – третья сторона сделки (например, Сбербанк), которая обещает бенефициару исполнить обязательства принципала (в случае необходимости).

Закон вносит некоторую смуту в работу с понятием банковская гарантия. Хоть услуга и «банковская», но в соответствии с ГК РФ, выдавать ее могут не только банки (финансово-кредитные организации), но и страховые компании, хотя тут же Федеральный Закон противоречит этому и сообщает нам, что выдача БГ относится к числу только банковских операций (не страховых).

Виды БГ от Сбербанка

Существует пять основных видов банковской гарантии по сделке:

Гарантия на исполнение обязательств.

Компания-победитель, после завершения торгов, гарантирует заказчику надлежащее исполнение заказа, и обеспечивает свои обязательства банковской гарантией. В случае неисполнения, банк выплачивает средства в пользу заказчика.

Тендерная гарантия.

В отличие от первого вида гарантии, тендерная помогает заказчику на этапе выбора исполнителя заказа отсеять ненадежный сегмент исполнителей. Известны случаи, когда принципал отменяет заявку на участие в тендере в самый последний момент, нанося тем самым заказчику убытки.

Таможенная гарантия.

В случае ненадлежащего исполнения обязательств принципала перед таможенными органами, банк обязуется выплатить сумму, установленную договором гарантии, в пользу таможенного органа.

Гарантия возврата аванса.

Для того чтобы обезопасить авансовые средства от нецелевого расходования исполнителем, заказчик требует оформления БГ, по той причине, что сумма аванса не маленькая: может достигать 30% от стоимости контракта.

Гарантия в пользу налоговых органов.

Принцип аналогичен действию таможенной гарантии.

Кто может оформить?

Рассчитывать на получение БГ может владелец бизнеса любого масштаба: от малого до крупного. В том случае, если принципал не справляется самостоятельно с взятыми на себя обязательствами, банк рассчитывается с бенефициаром собственными средствами. Поэтому банковская гарантия для банка – тот же кредит.

Банк будто бы откладывает в сторонку некоторую сумму и в любой момент готов превратить ее в кредитные средства для принципала. Поэтому предоставление БГ – такой же щепетильный процесс, как и оформление любого другого кредита.

Требования Сбербанка к компании:

- Ничем не омраченная, кредитная история.

- «Возраст» бизнеса не меньше 6-12 месяцев.

- Нет убытков, есть прибыль.

- Если речь идет об индивидуальном предпринимателе, на момент прекращения срока действия БГ, лицо должно быть не старше 70 лет.

- Годовая выручка не превышает 400 000 000 руб. (продукт рассчитан на поддержание малого бизнеса).

Участие в конкурсе некоторых субъектов малого бизнеса или социально ориентированных некоммерческих организаций не требует обеспечения.

Оформление БГ

Проще оформить БГ в том банке, в котором у компании открыты расчетные счета и производится прочее обслуживание. Организация уже знакома банку, имеет сложившуюся репутацию, что облегчит процесс рассмотрения заявки на предоставление гарантии.

В предоставлении БГ банк имеет право отказать без объяснения причин.

Обращаясь в банк за предоставлением гарантии, необходимо будет ввести его в курс ваших дел, предоставив:

- Общую, но исчерпывающую информацию об организации.

- Свежую выписку из единого госреестра юридических лиц (до 30 дней).

- Финансовую отчетность за последний год.

- Интернет-ссылку на тендер или конкурс, по которому требуется поручительство.

После того, как банк оценит платежеспособность компании, он может запросить дополнительные документы , необходимые для оформления гарантии.

Тем, кто постоянно участвует в госзакупках с обеспечением в виде БГ, рекомендуем использовать ЭЦП (электронную цифровую подпись) и специальный квалифицированный сертификат. Это поможет ускорить процесс оформления и получения гарантии. Понадобится только интернет.

Содержание банковской гарантии

Обращаясь к надежному партнеру, вроде Сбербанка, не стоит переживать о подлинности оформленного документа. Образец гарантии можно найти в сети перед первым оформлением договора и ознакомиться с ним.

Стоит знать, что в гарантии обязательно должно отображаться:

- То, что обеспечение отозвать нельзя.

- Наименование и реквизиты всех трех сторон, участников сделки.

- Сослаться на пункт контракта, в котором говорится о необходимости предоставления обеспечения.

- Условия сделки и сроки ее исполнения.

- Максимальная сумма возмещения заказчику при возникновении гарантийного случая.

- Неустойка в пользу заказчика от банка, в случае несвоевременной выплаты возмещения.

- Список документов, который предстоит собрать заказчику в случае неисполнения обязательств принципала, для банка.

На просторах интернета есть единый реестр всех банковских гарантий, который призван исключать возможность подделки документов и предотвращать связанные с этим убытки заказчиков. Гарантия должна быть внесена в реестр в течение суток с момента заключения договора.

Условия оформления банковской гарантии в Сбербанке

На данный момент в Сбербанке активны две программы, по которым можно получить банковскую гарантию:

- Бизнес-гарантия.

- Бизнес-гарантия за 1 день.

Предоставление продукта осуществляется в соответствии с действующими правилами:

- Оформить БГ можно на сумму от 50 000 руб., предельная сумма рассчитывается в индивидуальном порядке для каждого клиента, но в рамках продукта «Гарантия за 1 день», ограничена 15 000 000 руб.

- Срок, на который можно оформить БГ – от 1 до 36 мес. На срок от 2 до 3 лет, гарантию сможет получить организация, ведущая деятельность не меньше 2 лет. Сбербанк обратит особое внимание на устойчивость финансового положения компании.

- При оформлении на срок до 24 мес., суммы до 4 000 000 руб. залог не обязателен.

Необходимость обеспечения договора БГ залогом определяется в индивидуальном порядке. Для продукта «За 1 день», на срок до 2 лет предоставление залога не обязательно, а на срок от 2 до 3 лет достаточно предоставить векселя или депозитные сертификаты Сбербанка. Для Бизнес-гарантии можно использовать такой же вид залога (тогда клиент может рассчитывать на экспресс-оценку), или подобрать более подходящий вариант:

- недвижимость;

- производственное оборудование;

- транспортное средство;

- сельскохозяйственные животные (подлежат страхованию);

- поручительство собственников другого бизнеса/фондов поддержки малого бизнеса/других банков.

Для индивидуальных предпринимателей, оформляющих тендерную гарантию или гарантию исполнения обязательств, на сумму до 8 000 000 руб.:

- не требуется залог;

- производится экспресс-оценка.

Стоимость оформления БГ равна 1,7% от суммы договора в рамках продукта «За 1 день» (но не менее 6 500 руб.), а в рамках второго продукта 2,66%, но не меньше:

- 27 000 руб. под залог имущества;

- 15 000 руб. под залог ценных бумаг Сбербанка;

- 17 500 руб. с привлечением поручителей;

- 20 000 руб. без залога и поручителей.

Минимальная ставка при наступлении гарантийного случая:

- Бизнес-гарантия – от 11,73%.

- Бизнес-гарантия за 1 день – 10,6%.

Окончание действия БГ

Стоит предать особое значения сроку оформления БГ, так как это важный аспект, ограничивающий по времени права бенефициара на исполнение обязательств заказчика.

Датой вступления в силу считается дата выпуска договора банковской гарантии. Посмотрим, как обстоят дела с датой окончания договора БГ:

- Срок, на который оформляется БГ, определен в ФЗ-44 и равен сроку действия контракта плюс 1 мес. В случае дополнительного гарантийного периода (это должно быть оговорено в контракте), срок БГ распространяется и на него.

- В отношении тендерной гарантии: плюс 2 мес. с момента окончания подачи заявок.

- Таможенная гарантия: на срок до 12 месяцев с возможностью продления.

- Гарантия на возврат аванса равна сроку действия контракта (а лучше плюс 1 мес.).

- Гарантия в пользу налоговых органов должна заканчиваться не раньше 8 мес. с момента окончания действия договора.

Возникновение гарантийного случая

Главным элементом договора БГ является перечень всевозможных гарантийных случаев, при наступлении которых, банк должен выплатить компенсацию заказчику. И если принципал нарушает условия контракта, заказчик в письменной форме предоставляет требование о выплате компенсации по БГ прямиком в банк. Факт нарушения условий договора обязательно подтверждается документально.

После того, как банк исполнил свои обязательства перед заказчиком, он уведомляет принципала о необходимости осуществления выплат, посредством:

- сообщений в торговой площадке;

- бумажного письма (по почте, курьером, по факсу) или электронного;

- смс-сообщения;

- в сервисе «Сбербанк Бизнес Онлайн».

Нарушивший условия контракта, должен выплачивать долг:

- каждого 30 числа месяца;

- равными частями;

- на протяжении срока действия договора БГ;

- если БГ была оформлена под залог ценных бумаг, обязательства принципала погашаются путем обналичивания бумаг, единовременно.

После выплаты суммы, обозначенной в договоре БГ, банк (гарант) может считать свои обязанности исполненными.

Стоит отметить, что выплаты производятся только в пределах обозначенных в договоре сумм, дополнительные санкции заказчика в отношении исполнителя, гарантом не оплачиваются.

Отказ в оплате. Банковская гарантия – надежный способ обеспечения исполнения контракта, если наступает гарантийный случай, банк может отказать в осуществлении выплат только в некоторых ситуациях:

- заказчик подготовил не те документы, для подтверждения факта нарушения условий контракта;

- срок действия договора БГ истек.

Осуществление выплат. Наступлением гарантийного случая чаще всего считается отказ:

- победителя конкурса от подписания контракта;

- от участия в конкурсе после окончания приема заявок;

- от материального обеспечения контракта.

Возврат гарантии возможен, если:

- бенефициар расторг контракт;

- истек срок действия контракта или гарантии;

- бенефициару уже выплачена вся сумма в связи с наступлением гарантийного случая.

Преимущества оформления банковской гарантии

Банковский продукт очень популярен среди владельцев малого бизнеса. Снижение рисков при сделке увеличивает интерес заказчика, а подписание договора помогает компании выйти на новый уровень и обозначить свой статус, получая прибыль.

Выгода принципала:

- Наиболее очевидной выгодой для исполнителей заказов является то, что для обеспечения заявки на участие в конкурсе не нужно использовать собственные средства, которые, как правило, заводятся на счет торговой площадки, и остаются там надолго, хотя могли бы в это время приносить прибыль в бизнесе.

- Используя БГ, компания может участвовать даже в государственных конкурсах и тендерах. После таких сделок рейтинг компании растет и востребованность на рынке, соответственно, тоже.

- В случае наступления гарантийных выплат, проценты банка значительно ниже, чем по обычным кредитам.

Выгода бенефициара:

- Для заказчика же, БГ – это показатель высокой благонадежности исполнителя и минимизация рисков.

- Заказчик будет уверен в том, что исполнитель не мошенник, ведь БГ предоставляется только после тщательной проверки банка, надежным организациям.

Выгода гаранта:

- Банк способствует развитию малого бизнеса и зарабатывает лояльность клиентов, которые, приходят снова и снова.

- Средства принципалу могут и не потребоваться, а прибыль в виде комиссии за оформление БГ банк получит.

- Прибыль в виде процентов по кредиту.

Таким образом, использование такого специфического продукта как банковская гарантия приносит выгоду каждой из трех сторон. Сегодня это эффективный бизнес-инструмент, предназначенный для развития деятельности предпринимателей и юридических лиц в сегменте малого бизнеса.

Банковская гарантия (БГ) - это один из видов обеспечения исполнения обязательств по госконтракту. Без ее своевременного оформления невозможно подписать контракт.

Итак, чем же регламентирован срок предоставления БГ и что будет, если вовремя не предоставить ее на Сбербанк АСТ или любую другую площадку?

Сначала поговорим о вообще и о в частности. В Федеральном законе №44-ФЗ о ФКС от 05.04.2013 определено несколько способов заключения госконтракта, рассмотрим некоторые из них:

- Заключение контракта по результатам конкурса

п. 2 ст. 54 обязывает стороны подписать договор по результатам проведения конкурса в срок не менее 10 дней, но не более 20 дней с момента размещения или подписания протокола рассмотрения и оценки заявок на участие в конкурсе или при проведении закрытого конкурса с даты подписания оного. При этом участник обязан обеспечить исполнения контракта.

п.3 раскрывает обязанности победителя: он должен подписать договор в течение 10 дней с момента подписания Протокола и предоставить БГ в течение 10 дней максимум.

п. 4 описывает санкции, которые Заказчик предпринимает в отношении победителя, нарушившего сроки подписания договора и предоставления гарантии: такой победитель будет признан уклонившемся от заключения договора, что повлечет за собой следующие последствия:

2. денежные средства, внесенные участником в качестве обеспечения заявки на участие в конкурсе, возвращены не будут

- Заключение контракта по результатам электронного аукциона

п. 2 ст. 70 гласит, что в течение пяти дней с даты размещения протокола подведения итогов электронного аукциона заказчик публикует проект контракта без своей подписи, а участник должен в течение пяти дней его подписать и предоставить БГ. В случае наличия разногласий - есть три дня на размещение протокола разногласий.

п. 13 Победитель признается уклонившимся от заключения договора в случае, если в регламентированные законом сроки, он не направил заказчику проект контракта или не приложил БГ или направил протокол разногласий по истечении тринадцати дней с даты размещения в единой информационной системе итогов, что повлечет за собой следующие последствия:

1. компанию-победителя внесут в реестр недобросовестных поставщиков (подрядчиков, исполнителей)

2. денежные средства, внесенные участником в качестве обеспечения заявки на участие в конкурсе возвращены не будут

3. Заказчик имеет право обратиться в суд за компенсацией убытков, не покрытых обеспечением заявки.

Принимая во внимание важность своевременного предоставления БГ, мы предлагаем Вам обратиться к профессиональным участникам госзаказа - компании РосТендер — и в короткие сроки и по самым выгодным тарифам.

Финансовое обеспечение исполнения обязательств по коммерческим сделкам — основная задача банковской гарантии. Использование такой формы обеспечения контракта позволяет не изымать крупные суммы денег из оборота компании на период исполнения договора, а обратиться к банку, который гарантирует выполнение ваших обязательств. Публичное акционерное общество Сбербанк является одним из самых стабильных и надежных партнеров в вопросе получения обеспечений. Разберемся во всех аспектах такого взаимодействия, в том числе, как рассчитывается банковская гарантия Сбербанк, стоимость оказания таких услуг.

Получение

Чтобы оформить банковскую гарантию, обращайтесь в отделение банка, которое занимается кредитованием юридических лиц, либо оформите заявку напрямую с сайта банка . При оформлении заявки вы сразу увидите весь список отделений, которые занимаются кредитованием юридических лиц.

Что важно знать, обращаясь в ПАО Сбербанк — банковская гарантия на обеспечение исполнения контракта, которую он предоставляет, бывает двух видов:

«Бизнес-гарантия за один день» позволяет получить обеспечение в течение суток при предоставлении минимального пакета документов, без залогов и поручительств и без открытия расчетного счета. В этом случае банк готов предоставить сумму от 50 000 до 15 млн. рублей, но только индивидуальным предпринимателям и малым предприятиям с годовой выручкой не более 400 млн. рублей. После обращения в отделение банка, заявление будет рассмотрено в течение восьми рабочих часов.

«Бизнес-гарантия» позволяет получить сумму от 50 000 рублей. Максимум ограничен финансовым состоянием заемщика. «Бизнес-гарантия» выдается также только субъектам малого предпринимательства. На заявление отвечают в течение 3-х дней.

Банковская гарантия Сбербанк, условия

Первое условие, на которое следует обратить внимание при получении «Бизнес-гарантии за один день», — годовая выручка. Она не должна превышать 400 млн. рублей за прошедший год. Это обязательное требование для всех субъектов малого предпринимательства.

Срок хозяйственной деятельностью не должен быть меньше трех месяцев для продукта «Бизнес-Гарантия за один день» и не менее шести месяцев для «Бизнес-гарантии».

Для индивидуальных предпринимателей также установлен максимальный возраст — 70 лет на дату окончания кредитования.

Что нужно для получения

Необходимо предоставить следуюшие документы для оформления банковской гарантии в Сбербанке:

- анкету-заявление;

- проект контракта;

- финансовую отчетность;

- выписку из ЕГРЮЛ;

- Устав;

- копию паспорта генерального директора;

- протокол о назначении на должность единоличного исполнительного органа;

- протокол одобрения крупной сделки либо справку об отсутствии необходимости такого одобрения.

Банковская гарантия Сбербанк, стоимость

Стоимость услуг зависит от вида обеспечения, условий предоставления и финансового состояния заемщика.

При получении поручительства за один день вознаграждение за выдачу начинается от 1,7% от суммы контракта, но не менее 6500 руб. Для второго продукта вознаграждение возрастает до 2,66%, но не менее 15 000 рублей — сумма зависит от вашего залога.